Sự hội tụ của công nghệ trí tuệ nhân tạo tạo sinh, tài chính nhúng, ngân hàng mở, và siêu cá nhân hóa sẽ thay đổi một thời đại vượt trội cho ngành ngân hàng - tài chính - bảo hiểm.

Ngày nay với sự thúc đẩy của công nghệ, truyền thông xã hội, dân chủ hoá dữ liệu, kỳ vọng của khách hàng đang phát triển với tốc độ chóng mặt. Khách hàng mong chờ sự kết hợp mượt mà giữa tiện ích kỹ thuật số và dịch vụ cá nhân hóa từ ngân hàng đang sử dụng. Trí tuệ nhân tạo tạo sinh (Generative AI), Phân tích dữ liệu và Ngân hàng mở (Open Banking) hứa hẹn mở ra những lợi ích khách hàng khổng lồ. Sự hội tụ của những công nghệ này tạo nên một thời đại mới được đặc trưng bởi sự cách tân, đổi mới, hiệu quả, bảo mật và tập trung vào tối ưu hoá trải nghiệm khách hàng.

Ngoài ra, sự cách tân, đổi mới và sáng tạo không chỉ là về công nghệ mà còn liên quan đến việc phát triển các sản phẩm và dịch vụ mới để đáp ứng nhu cầu ngày càng đa dạng của khách hàng, cũng như việc cải thiện trải nghiệm của họ.

1. Trí tuệ nhân tạo tạo sinh (Generative AI): Từ trải nghiệm khách hàng đến quản lý rủi ro

Sự tiến bộ gần đây trong trí tuệ nhân tạo tạo sinh mang lại một cơ hội mới để tiếp tục tinh chỉnh và tự động hóa nhiệm vụ, mở ra một thời đại mới của các xu hướng công nghệ trong lĩnh vực ngân hàng - tài chính - bảo hiểm. Trí tuệ nhân tạo tạo sinh cũng đang thu hút sự chú ý trong các lĩnh vực khác nhau, bao gồm phát hiện gian lận, giao tiếp và chiến lược tiếp thị với khách hàng, đánh giá sự phù hợp của sản phẩm, viết báo cáo và hỗ trợ hoạt động R&D, đổi mới sáng tạo tại các ngân hàng và tổ chức tài chính, bảo hiểm.

Tại Việt Nam, báo cáo Statista Market Insights đã nhận định, tỉ lệ tăng trưởng kép trong giai đoạn 2023 - 2030 (CAGR 2023 - 2030) của thị trường AI Việt Nam là 19,51% - cao hơn 2,21 điểm phần trăm so với thị trường AI toàn cầu (17,30%). Năm 2030, tổng giá trị của thị trường AI Việt Nam được dự báo sẽ đạt gần 2 tỉ USD so với 541 triệu USD trong năm 2023.

2. Các công nghệ tài chính nhúng (Embedded finance): Từ sản phẩm đến hệ sinh thái

Báo cáo Toàn cầu của McKinsey dự đoán rằng các sản phẩm tài chính tích hợp có thể sớm chiếm đến một nửa tổng thu nhập ngân hàng. Tài chính tích hợp, một trong những xu hướng công nghệ ngân hàng hàng đầu, bao gồm một loạt các lĩnh vực, đã và đang tạo ra doanh thu đáng kể cho các ngân hàng. Theo nghiên cứu của EY, khối lượng thanh toán được xử lý thông qua các kênh tích hợp đã đạt mức ấn tượng là 2,5 nghìn tỷ USD vào năm 2021 và dự kiến sẽ tăng mạnh lên 6,5 nghìn tỷ USD vào năm 2025. Tốc độ đổi mới thị trường ngày càng tăng cung cấp cho các công ty cơ hội để tái tạo mô hình kinh doanh của họ và phát triển các cơ hội tăng trưởng mới.

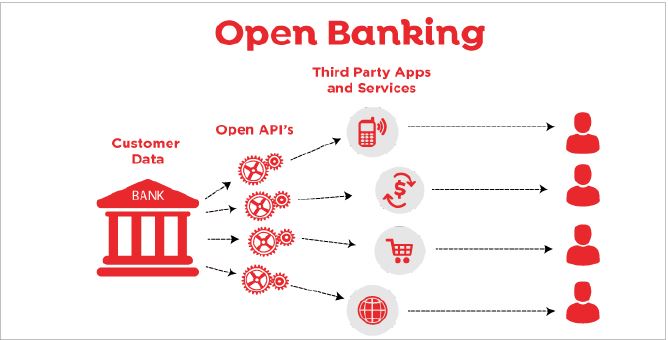

3. Ngân hàng mở (Open Banking): Công nghệ dữ liệu mở

Theo báo cáo nghiên cứu thị trường của Polaris Market Research, dịch vụ ngân hàng mở sẽ đạt giá trị khoảng 128,12 tỷ USD vào năm 2030. Ngân hàng mở kết nối các ngân hàng với các công ty tài chính không phải là ngân hàng (NBFCs). Các nhà phát triển bên thứ ba truy cập dữ liệu một cách an toàn thông qua các API ngân hàng, thúc đẩy các đổi mới như ngân hàng tích hợp. Sự phát triển của ngân hàng dưới dạng dịch vụ (BaaS) mở rộng thêm phạm vi tiếp cận và nguồn thu nhập tiềm năng của các ngân hàng.

4. AI chuyển đổi trải nghiệm khách hàng: siêu cá nhân hoá trong dịch vụ ngân hàng, tài chính

Thời đại số đã mang lại nhu cầu về các dịch vụ và sản phẩm được cá nhân hóa. Ngân hàng và các tổ chức tài chính hiện đang được kỳ vọng cung cấp siêu cá nhân hóa, điều này bao gồm việc sử dụng dữ liệu thời gian thực và khoa học hành vi để cung cấp các dịch vụ, sản phẩm và giá cả phù hợp và có ngữ cảnh cụ thể. Siêu cá nhân hóa này được dự kiến sẽ trở thành tiêu chuẩn mới của dịch vụ khách hàng trong ngành ngân hàng tài chính.

Đối với người tiêu dùng, sự cách tân, đổi mới và sáng tạo trong ngành đã mang lại nhiều lợi ích rõ ràng. Việc áp dụng công nghệ thông tin và trí tuệ nhân tạo đã giúp tối ưu hóa quy trình giao dịch, giảm thiểu thời gian và chi phí, đồng thời dành nhiều sự quan tâm hơn tới các vấn đề bảo mật trên nền tảng số và tuân thủ quản trị rủi ro, quy định của ngành để đảm bảo an toàn, tin cậy trong hoạt động giao dịch. Điều này không chỉ tăng cường sự hài lòng của khách hàng mà còn thúc đẩy sự phát triển bền vững. Đồng thời, đây cũng là động lực mạnh mẽ thúc đẩy các doanh nghiệp tiếp tục đổi mới, cách tân và phát triển bền vững trong giai đoạn đầy thách thức, là cầu nối quan trọng giữa ngành ngân hàng - tài chính - bảo hiểm và cộng đồng.